房贷利率有必要转换吗?房贷利率是多少?

房贷利率是多少?6.125稍微有点高,即便再低一点,也建议改,改成浮动制!

首先,LPR是如何产生的?未来所有房贷,都将以LPR利率作为参考基准。房贷是涨是跌、是增是减,都要视LPR利率而定。

过去我们买房,都是以政策利率作为基准,政策利率由国家确定,一般几年才会调整一次。目前政策贷款基准利率是4.9%,从2015年至今一直没有变化。然而,这几年,不仅国内国际经济风云变幻,就连楼市也早已非当初可比,5年不变的政策基准利率,明显不能适应形势发展。于是,LPR利率横空出世。

其次,2020年3月1日起可以转换,机会只有一次。中国人民银行要求,自2020年3月1日起,金融机构应与存量浮动利率贷款客户就定价基准转换条款进行协商,将原合同约定的利率定价方式转换为以LPR为定价基准加点形成(加点可为负值),加点数值在合同剩余期限内固定不变。也可转换为固定利率。

简单的说,就是从3月1号开始,你有一次机会把自己的房贷利率转换为LPR加点,或者固定利率。妥妥的幸福二选一。

那么,如何选,选哪个呢?上面已经说了,一个选固定,一个是转LPR。 但无论是上浮还是打折,基准利率高还是低,贷20年还是30年,都建议尽量去选LPR。

我们可以举个例子:

第一种,固定利率。为了好算,假如原来的房贷利率是基准利率6%,如果打九折,实际利率5.4%(6×90%),如果你转为固定利率,就是5.4%一直不变。或者再少点,有些人低,就5.4%吧,始终如此。

第二种,转换为LPR。还是按照5.4%算,根据规定,需要算算你过去利率和2019年12月的LPR(4.80%)的“差值”,为0.7%,再把每个月公布的LPR与这个“差值”求和,就是我们的新利率,最新的就是4.80%加0.7%,是4.87%。新利率随着每次公布的LPR变化,但不是每个月都变,比如去年11月到今年1月都没变。当然我们还是按照比较高的来算的,如果按照很多人比较低的贷款利率水平,这个差值可能是负,也就是你会低于LPR。

每个月会公布LPR即5年期LPR,如果LPR长期下行,我们选这个LPR,房贷利率就会越来越低。

所以,关键因素就在于LPR的长期趋势,如果你认为它趋势是下行的,那么首选,如果认为是上行的,那么就选择固定利率。具体的说,到底会下行还是上行呢?

首先,全球宽松周期,多国迎来负利率。全球宽松的趋势是一致的,欧洲很多国家已经出现了负利率,这个趋势暂时不会变。

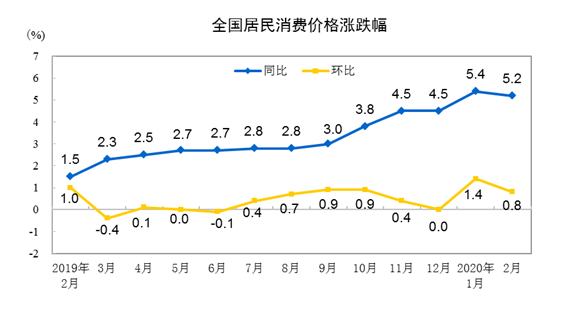

其次,MLF趋势是走低的。大家看最上面的图,LPR是怎么来的,是MLF加点确定的。当前,MLF已经呈现下行趋势,LPR的下行趋势也是明显的。

第三,整体市场利率和贷款利率下行是趋势。央行副行长刘国强2月27日在支持中小微企业发展和加大对个体工商户扶持力度有关情况举行发布会上表示,要继续推进LPR改革,引导整体市场利率和贷款利率下行。

当然,这些未必就是确定的,大家可以按照自己的情况去衡量。当然诸如题主,还是建议考虑LPR,而其他消费者,也可以多参考参考!

责任编辑:孙知兵

免责声明:本文仅代表作者个人观点,与太平洋财富网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有问题,请联系我们!

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心